Estímulo está de vuelta: Japón se suma a grandes economías que evalúan medidas expansivas

Junto con Europa y China, autoridad nipona se desmarcó de la estrategia de normalización de la Fed de EEUU.

- T+

- T-

Pocos meses después de que el banco estadounidense Lehman Brothers colapsara en septiembre de 2008, los principales bancos centrales y sus respectivos gobiernos tomaron medidas coordinadas para enfrentar la crisis: las instituciones se embarcaron en paquetes de estímulo sin precedentes para apuntalar a sus economías en medio de la peor recesión en ocho décadas.

Cinco años y medio más tarde, los organismos emisores parecen estar tomando caminos distintos. Mientras la Reserva Federal de Estados Unidos avanza gradual, pero sostenidamente en el retiro de las compras mensuales de activos, sus pares en el Viejo Continente y en Asia están analizando la opción de elevar la ayuda, lo que alentó a las bolsas mundiales ayer.

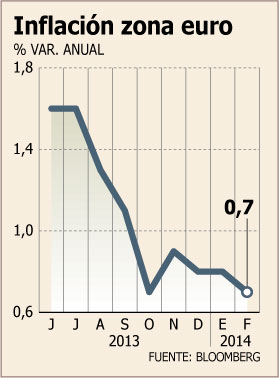

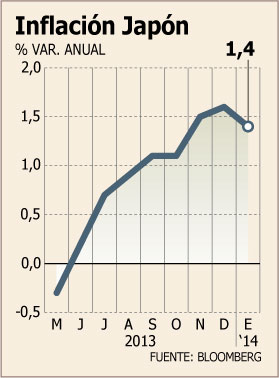

Las razones que han motivado al Banco Central Europeo y al Banco de Japón (BoJ, su sigla en inglés) a considerar una aceleración en el estímulo se relacionan con la variación de los precios a los consumidores. El organismo dirigido por Mario Draghi está intentando evitar que la zona euro caiga en una deflación, mientras que el ente emisor encabezado por Haruhiko Kuroda está buscando sacar a su país de quince años de contracción en los precios.

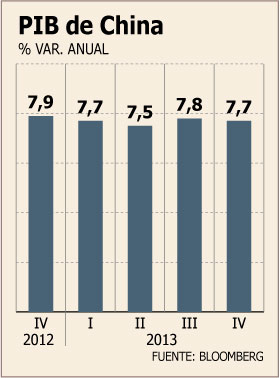

Por su parte, el Banco Popular de China estaría preparado para relajar su política monetaria luego de que diversos indicadores revelaran que la segunda economía del mundo se está desacelerando más rápido que lo esperado.

Eurozona se sumaría al QE Hasta mediados de 2013, la principal preocupación dentro de la zona euro era volver a la expansión después de dos años de contracción. Cuando esta meta se logró durante el segundo trimestre, muchos celebraron porque la tan esquiva recuperación al fin había llegado al bloque.

Hasta mediados de 2013, la principal preocupación dentro de la zona euro era volver a la expansión después de dos años de contracción. Cuando esta meta se logró durante el segundo trimestre, muchos celebraron porque la tan esquiva recuperación al fin había llegado al bloque.

Sin embargo, hacia fines de año un nuevo riesgo apareció: la baja inflación. En enero del ejercicio pasado el indicador comenzó a alejarse de la meta del Banco Central Europeo cercana a 2% y en febrero se ubicó en 0,7%, su mínimo en cuatro años.

El riesgo de que la comunidad de 18 países caiga en deflación ha aumentado la presión sobre el ente emisor para que flexibilice su política monetaria. Como las tasas ya están muy cerca de del piso (0,25%), las opciones que le quedan al BCE son herramientas menos convencionales, como el alivio cuantitativo (QE, su sigla en inglés) aplicado por la Fed.

El organismo no ha querido recurrir a esta medida debido en parte a la resistencia que ha mostrado Alemania. Sin embargo, esta semana se abrió la opción de que el banco central siga los pasos de sus pares y compre activos para ayudar a la economía de la moneda única.

Jens Weidmann, presidente del Bundesbank y miembro del consejo gobernador del BCE, afirmó en una entrevista publicada el martes que podrían considerar comprar bonos gubernamentales o activos con buena calificación del sector privado. El banquero alemán se abrió además a una herramienta muy poco convencional, llevar las tasas de interés a terreno negativo. Esto significaría que los bancos tendrían que pagar al BCE por sus depósitos, lo que los incentivaría a dar préstamos.

China inyectaría liquidez Uno de los objetivos más relevantes que se plantearon los nuevos líderes chinos cuando llegaron al poder hace poco más de un año fue reequilibrar la economía desde una basada en la inversión y las exportaciones a una impulsada por el consumo.

Uno de los objetivos más relevantes que se plantearon los nuevos líderes chinos cuando llegaron al poder hace poco más de un año fue reequilibrar la economía desde una basada en la inversión y las exportaciones a una impulsada por el consumo.

Este cambio de enfoque ya se ha hecho notar, especialmente desde inicios de año. La producción industrial fue más débil que la esperada en enero y febrero y las exportaciones cayeron fuertemente. La tercera contracción de la manufactura en marzo avivó las especulaciones de que las autoridades podrían implementar algún tipo de plan de estímulo para evitar una brusca desaceleración.

Los expertos descartan que el gobierno anuncie medidas tan agresivas como las que siguieron a la crisis de 2008. En vez de eso, los analistas anticipan que el Banco Popular de China podría flexibilizar aún más su postura monetaria para que la nación pueda cumplir su meta de crecimiento de 7,5% anual.

"Los recientes datos de actividad sugieren que el impulso de crecimiento de China continúa ralentizándose, indicando que el banco central probablemente mantendrá las actuales condiciones relajadas de liquidez en el futuro prevesible", comentó a Bloomberg Zhou Hao, economista para China de ANZ.

Por su parte, Yao Wei, economista jefa para China de Société Générale, opina que el enfriamiento que ha experimentado la segunda economía del mundo va más allá de lo que Beijing puede tolerar. "Como resultado, creo que van a recortar el ratio requerido de reserva bastante pronto", escribió en una nota.

Nomura pronostica que habrá reducciones de 50 puntos base en el segundo y el tercer trimestre.

Japón saldría de compras Cuando el primer ministro Shinzo Abe asumió a fines de 2012, se fijó una meta clara: reactivar a la tercera economía del mundo y sacarla de quince años de deflación. En abril del año pasado, el Banco de Japón lanzó un paquete de estímulo sin precedentes para que la inflación retorne a su objetivo de 2%.

Cuando el primer ministro Shinzo Abe asumió a fines de 2012, se fijó una meta clara: reactivar a la tercera economía del mundo y sacarla de quince años de deflación. En abril del año pasado, el Banco de Japón lanzó un paquete de estímulo sin precedentes para que la inflación retorne a su objetivo de 2%.

Actualmente el emisor busca incrementar sus posiciones en bonos del gobierno en 50 billones (millones de millones) de yenes (US$ 489 mil millones) y en ETF (fondos que replican un índice) en 1 billón de yenes por año.

Si bien los precios se han elevado en estos meses, aún están por debajo de la meta y, además, podrían sufrir un golpe a partir de abril cuando entre a regir un alza del IVA que impactaría al consumo. Este escenario forzaría al ente dirigido por Haruhiko Kuroda a aumentar la ayuda para cumplir con su mandato.

Etsuro Honda, asesor de Abe, afirmó esta semana que el organismo podría tomar una decisión al respecto en su reunión de mayo. "Si el BoJ juzga que la economía se ha desviado de su camino proyectado, actuará de manera apropiada y flexible, y una mayor flexibilidad es posible", aseguró en una entrevista con Bloomberg. "Creo que el BoJ actuará si ve cambios en las expectativas de los precios", agregó.

Los mecanismos apuntan a un aumento en el programa de compras. Takuji Aida, economista jefe para Japón de Société Générale, cree que las autoridades actuarán el próximo mes. Firmas como Goldman Sachs y Morgan Stanley estiman que la institución esperará los datos económicos para evaluar el impacto de la subida en el gravamen. El primero prevé un cambio en junio y el segundo, al mes siguiente.